Tek Günlük İşlem Aracınız Olarak 20 Dönemlik Hareketli Ortalama

Hareketli ortalama ile günlük alım satım, fiyat hareketi yatırımcılarının günlük trendleri yakalamaları, girişleri belirlemeleri ve işlemleri yönetmeleri için etkili bir yaklaşımdır.

Günlük işlem, birçok yönü olan hızlı ve öfkeli bir oyundur. Bu nedenle, en iyi yaklaşım, etkili işlem sağlamak için işlem yönteminizi basit tutmaktır. Bu makalede, göstergeler eklemek yerine, tek bir göstergeden – hareketli ortalamadan – en iyi şekilde nasıl yararlanılacağına bakalım.

Kendinizi tek bir göstergeyle sınırlamanın analitik seçeneklerinizi sınırladığını düşünebilirsiniz. Ancak daha azı genellikle daha fazladır.

Basitlik arayan günlük yatırımcılar için, çok yönlü bir göstergede ustalaşmak doğru yoldur. Ve hareketli ortalama (MA) istediğiniz İsviçre Çakısıdır.

Özellikle burada, trend geri çekilme işlemlerinde günlük işlem aracı olarak 20 dönemli hareketli ortalamanın kullanımına odaklanacağız .

Hayır, 20 sihirli bir sayı değildir. Ayrıca başarılı yatırımcılar arasında en iyi saklanan sır da değildir.

Günlük işlem yaparken hareketli ortalamanız için herhangi bir ara geriye dönük dönemi kullanabilirsiniz . Bizim değerlendirmelerimiz şunlardır:

- Uzun bir hareketli ortalama (örneğin 200 periyot) çok fazla geride kalır ve günlük yatırımcıların çevik olmasına yardımcı olmaz.

- Kısa hareketli ortalama (örneğin 3 dönemli) neredeyse fiyatın kendisi gibidir ve analizinize çok az şey katar.

Hareketli ortalama türüne gelince, üstel ile gidiyoruz. Ancak basit bir hareketli ortalama da iyi çalışacaktır.

Buradaki anahtar tutarlılıktır. Bir tür seçin ve ona sadık kalın. Hareketli ortalamanızın periyodunu veya türünü değiştirmeye devam etmeyin.

Bu yaklaşım, fiyat hareketinin hareketli ortalamayla nasıl etkileşime girdiğini yorumlamanızı gerektirir. Bu nedenle tutarlı bir hareketli ortalama kullanmak çok önemlidir.

Hareketli ortalamanın üç fonksiyonunu inceleyeceğiz:

- Pazar Bağlamını Nasıl Analiz Edebilirsiniz

- Ticaret Girişleri Nasıl Bulunur

- Stop-Loss’ları (Çıkışları) Nasıl İzlersiniz

-1: Hareketli Ortalama ile Piyasa Bağlamını Nasıl Analiz Edebilirsiniz

Piyasa bağlamı fiyatların nasıl davrandığına bağlıdır.

Fiyat hareketi sürekli olarak tek bir yöne doğru mu ilerliyor? Yoksa piyasa bir fiyat aralığı içinde mi hareket ediyor?

Piyasa eğilimini anlamak her yatırımcı için önemli bir bulmacadır. Ve bunu iyi yapmak takdir yetkisi ve deneyim gerektirir.

Hareketli ortalamaların burada nasıl yardımcı olabileceğini görelim.

Hareketli ortalama ile fiyat hareketini netleştirmenize yardımcı olacak bazı sorular şunlardır .

- Fiyatlar şu anda MA’nın üstünde mi altında mı?

- Pazar bu noktaya nasıl geldi?

- Fiyatlar MA ile örtüşüyor mu?

- MA’nın eğimi nedir?

- Eğim sıklıkla değişiyor mu?

Bu sorularla, kendinizi hareketli ortalamaya göre fiyat hareketini analiz etmeye zorlayabilirsiniz. Bu yaklaşım, hareketli ortalamanın etkinliğini artırmak için mükemmeldir.

Aşağıdaki örneklere geçmeden önce, yukarıdaki soruların cevaplarını izole bir şekilde yorumlamamanız gerektiğini unutmayın. Bunları bütünsel bir pazar analizi oluşturmak için entegre etmeniz gerekir.

Bunu nasıl yapabileceğimizi görmek için iki örneğe bakalım.

Örnek -1

Bu, NQ vadeli işlemlerinin 5 dakikalık grafiğine ait bir örnektir. Seansın ilk 20 çubuğunu gösterir.

Yukarıda sıralanan beş soruyu cevaplayalım.

- Fiyat artık MA’nın üzerinde.

- MA’dan bir sıçramadan sonra oraya ulaştı. Ancak, son salınım yüksekliğini aşmadı.

- Son 20 bardan yedisi MA ile örtüşüyordu. Örtüşen barların uzun dip kuyrukları vardı. MA ile örtüşmeyen barların hepsi onun üstündeydi.

- MA’nın eğimi pozitiftir ancak aşırı dik değildir.

- MA’nın eğimi iki noktada anlık olarak aşağı doğru döndü.

Fiyatlar çoğunlukla hareketli ortalamanın üzerindeydi ve ondan yukarı doğru sıçradı. Bu işaretler, işlem seansının yükselişte olduğunu gösteriyor .

Ancak, hareketli ortalamanın eğimi dik değildi ve iki durumda negatife dönmüştü. Yani, boğa piyasasına rağmen, piyasa kaçak bir trendde değildi .

Örnek -2

Başka bir örneği inceleyelim. Bu grafik ES vadeli işlemler piyasasından 20 beş dakikalık çubuğu göstermektedir.

Tekrar yukarıdaki soru listesiyle ilgili olarak:

- Fiyat şu anda MA’nın altında. Ancak mevcut mum çubuğu MA ile örtüşüyor.

- Dış çubuk şeklinde oluşan düşüş yönlü bir hamlenin ardından buraya geldi.

- On üç bar MA ile örtüşüyordu. Üç bar MA’ya yakındı.

- Eğim hafif negatiftir.

- Bu 20 ölçü içerisinde eğim beş kez yön değiştirmiştir.

Buradaki fiyat çubuklarının çoğu hareketli ortalamayla örtüşüyordu. Yatay fiyat hareketi belirgindi.

Bunlara ek olarak şunları da göz önünde bulundurun:

- Ardışık çubuklar (dördüncü ila dokuzuncu) MA ile örtüşüyor ancak her seferinde onun altında kapanıyor.

- MA’nın altına doğru yapılan hamleler, yukarı doğru yapılan hamlelerden daha fazla ilerleme kaydetti.

Bir taraf seçmek zorunda kalırsanız, bu düşüş eğilimi olurdu. Dolayısıyla, genel olarak, piyasa hafif düşüş eğilimi olan bir aralıkta sıkışmıştı.

Aşağıda görüldüğü gibi, piyasa sonunda düşüş eğilimine girdi.

-2: Hareketli Ortalama Günlük İşlem Kurulumları

Piyasa bağlamını analiz ettikten sonraki adım, işlem kurulumlarını aramaktır. İşlem kurulumları, tam giriş zamanlamamızı belirler.

Hareketli ortalamaların işlem girişlerini bulmamızda bize nasıl yardımcı olduğunu görelim.

Öncelikle, hareketli ortalamanın her işlem için size en iyi girişi sunmayacağını bilin. Hiçbir gösterge bunu yapamaz. Ancak karar vermenize yardımcı olmak için yapıcı bir mikro çerçeve sağlayabilir .

Piyasa eğilimini belirledikten sonra, teknik olarak piyasaya istediğiniz zaman girebilirsiniz. Ancak, güven seviyenize bağlı olarak, farklı saldırganlık seviyelerine sahip giriş stratejilerini seçeceksiniz .

Hareketli ortalama yardımıyla geri çekilme işlem girişleri için üç düzeyde agresiflik ayırt edebilirsiniz.

- Geri çekilme MA’ya ulaşmadan önce

- Geri çekilme MA’ya ulaştığında

- Geri çekilme MA’yı trende karşı geçtikten sonra

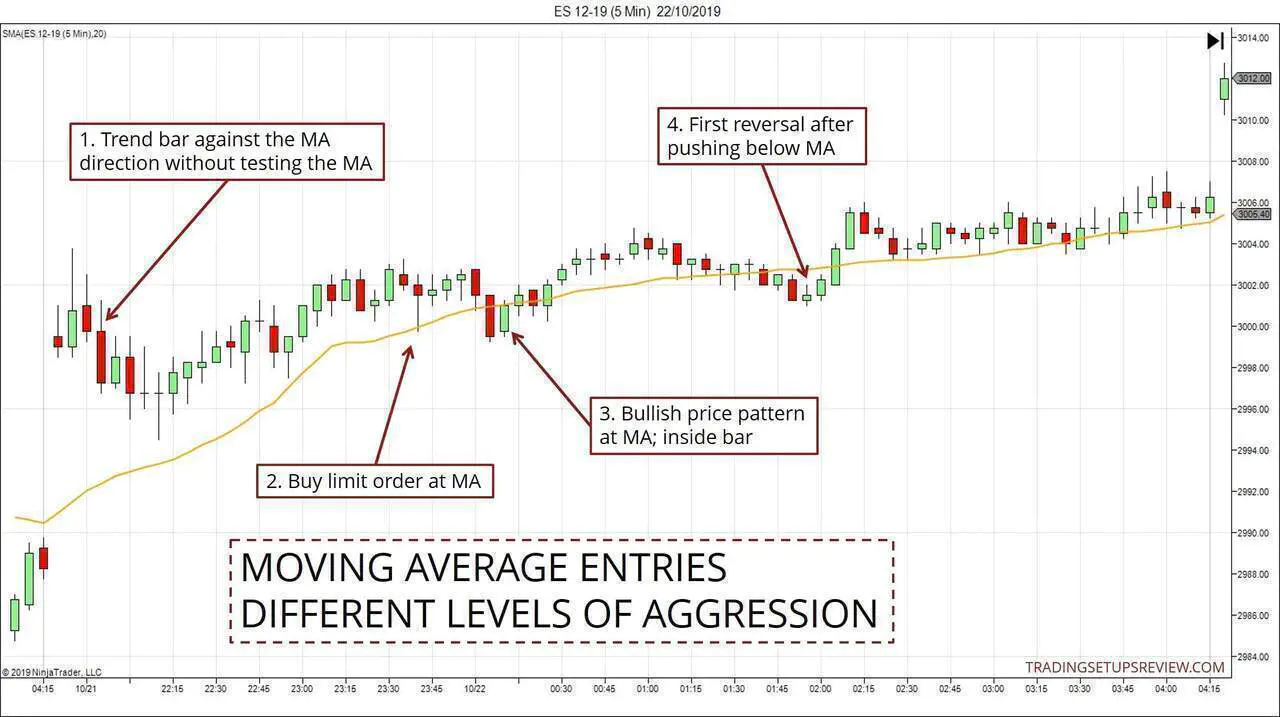

Farklı girişleri örneklendirmek için aşağıda ES işlem seansını seçtim.

Yukarıdaki tabloda yer alan dört madde (soldan sağa) saldırganlık düzeyinde azalmayı göstermektedir.

- Güçlü bir trendde, piyasanın MA’yı test etmesini beklemezsiniz. Bu nedenle, hareketli ortalamaya karşı bir trend çubuğu makul bir giriştir.

- Geri çekilmenin hareketli ortalama civarında sona ermesini bekliyorsanız, girmenin iki yolu vardır. MA’da limit emri vermek daha agresif bir yaklaşımdır.

- Bir pozisyona girmeden önce daha fazla onaya ihtiyacınız olduğunda, bir durdurma emriyle girmeden önce MA civarında bir fiyat deseni bekleyin. (Okuyun: Hareketli Ortalamalı Mum Desenleri)

- Daha derin geri çekilmelere eğilimli olgun bir trendle, yalnızca piyasa hareketli ortalamayı aştıktan sonra girmeyi düşünün. Bu durumda, piyasa MA’nın altına düştükten sonra ilk geri dönüşü bekleyin. Gösterilen geri çekilme girişleri arasında bu en muhafazakar olanıdır.

Elbette, yukarıdaki tipoloji kapsamlı değil. Bunu, hareketli ortalamanın yardımıyla bir fiyat hareketi ticaret sisteminin nasıl oluşturulabileceğini göstermek için tasarladım.

Piyasa anlayışınıza ve hareketli ortalamaları kullanma deneyiminize dayalı bir çerçeve oluşturmayı deneyebilir ve denemelisiniz.

-3: İşlem Yönetimi – Takip Eden Durdurma Kayıpları İçin Hareketli Ortalama

Tanımı gereği hareketli ortalama, fiyat eğilimini takip eder ancak onun gerisinde kalır.

Dolayısıyla teoride, hareketli ortalamaya dayalı bir takip eden stop emrinin şu potansiyeli vardır:

- Karı sabitleyin ve;

- Hızlı hareket için yeterli alan bırakın.

Hareketli ortalamanın takip eden zarar durdurma emirleri için nasıl çalıştığını görelim.

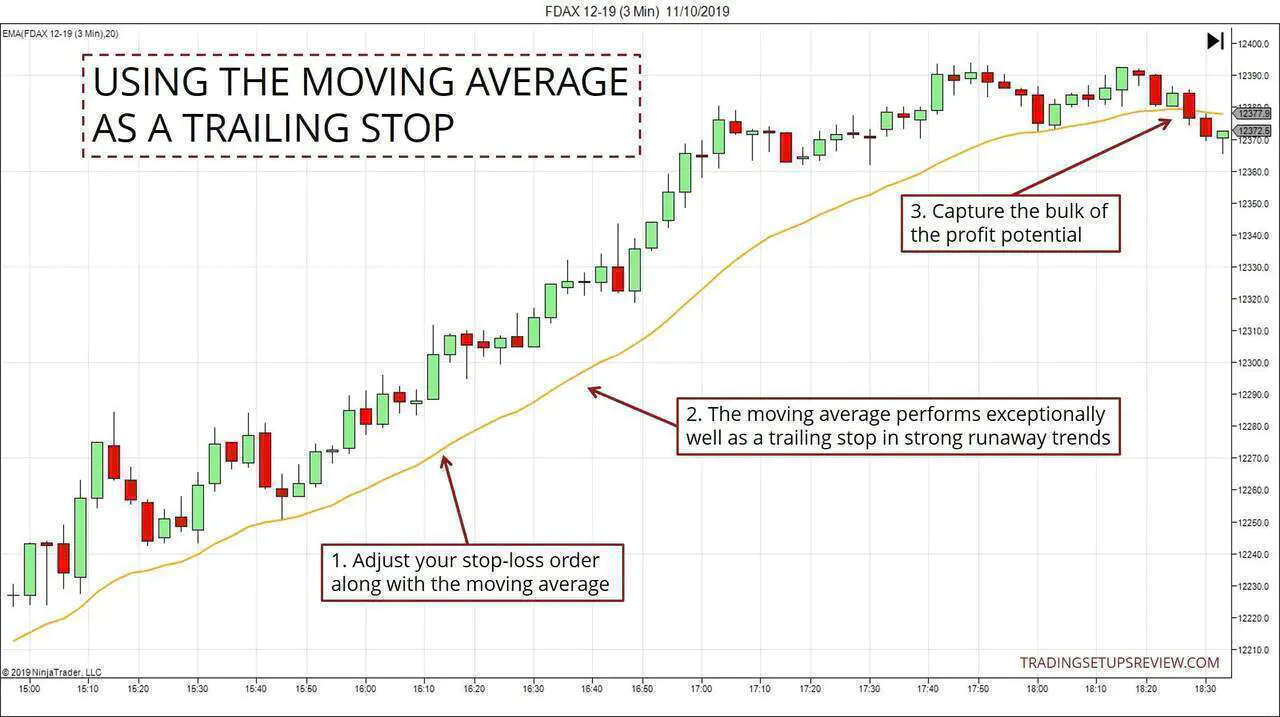

Yöntem -1: Hareketli Ortalama Seviyesiyle Trailing Stop-Loss

Geleneksel yaklaşım, stop-loss emrinizi hareketli ortalama ile birlikte ayarlamak. Hareketli ortalama seviyesi, stop-loss seviyenizdir.

Aşağıdaki örnek bu taktiği göstermektedir.

- Durdurma-zarar emrinizi MA ile birlikte ayarlayın. Bunu manuel olarak yapabilir veya işlem platformunuzu otomatik olarak takip edecek şekilde programlayabilirsiniz.

- Güçlü günlük trendlerde MA, karı kilitlemenin bir yolu olarak muhteşem bir performans sergiliyor.

- Gördüğünüz gibi bu örnekte kar potansiyelinin büyük kısmı ele geçirilmiş.

Bu taktik yukarıdaki örnekte ideal görünse de, yalnızca küçük ve sığ geri çekilmelerin olduğu hızlı trendlerde işe yarar. Trend bir dizi daha derin geri çekilmeden oluştuğunda performansı düşer.

Daha derin geri çekilmelerin muhtemel olduğunu değerlendirdiğinizde, aşağıdaki alternatif yaklaşımı göz önünde bulundurun.

Yöntem -2: Hareketli Ortalama Tarafından Tanımlanan Pivotlarla Takip Eden Zarar Durdurma

İşleri basit tutmak için, kısa bir işlem içeren bir örneğe bakacağız. Kavramlar uzun işlemlere de uygulanır.

Kısa vadeli işlemlerde stop-loss izleme talimatları :

- Geri çekilme sırasında fiyatlar hareketli ortalamanın üzerine çıktığında , stop-loss’unuzu ayarlamaya hazır olun.

- Piyasa hareketli ortalamanın altına düştüğünde ve ondan uzaklaştığında , stop-loss’u geri çekilme sırasında ulaşılan en yüksek seviyeye kaydırın.

Burada bir grafik gerçekten yardımcı olur.

Zaten kısa pozisyonda olduğunuzu varsayalım.

- Piyasa MA’nın üzerine çıktığında, stop-loss’unuzu sıkılaştırmayı düşünün. Ancak stop-loss emrinizi henüz ayarlamayın!

- Piyasa MA’nın altına ve dışına doğru itildiğinde, stop-loss’u 1. Noktadaki fiyat seviyesine ayarlayın. Bu aynı zamanda geri çekilmenin o noktada ulaştığı en yüksek seviyedir.

- Tekrar ediyorum, bu da potansiyel bir stop-loss seviyesidir.

- Durdurma emrinizi yalnızca MA’dan trend yönünde belirgin bir çıkış gördüğünüzde değiştirin.

Burada, yalnızca hareketli ortalama seviyesine güvenmiyoruz. Bunun yerine, hareketli ortalamayı şu amaçlar için kullanıyoruz:

- Stop-loss’umuzu takip etmek için güvenilir geri çekilmeler bulun

- Stop-loss’umuzu tam olarak ne zaman ayarlayacağımızın zamanı

Gördüğünüz gibi bu yaklaşım birincisine göre daha fazla fiyat hareketi analizini içeriyor.

Sonuç: Hareketli Ortalama ile Günlük İşlem

Hareketli ortalama ile günlük alım satım, gün içi trendleri yakalamak için basit bir yaklaşımdır.

Daha da önemlisi, fiyat hareketini öğrenen yatırımcılar için değerli bir araçtır.

Ana sebep, fiyat grafiğinin kendisine hareketli bir ortalama çizmenizdir. Bu nedenle, bunun fiyat hareketiyle nasıl etkileşime girdiğini gözlemlemenize olanak tanır.

Hareketli ortalamaya baktığınızda, fiyat hareketine de bakmanız gerekir. Bu sizi piyasa yapısından uzaklaştırmaz.

Bu eğitimde tartıştığımız kavramların çoğu günlük grafikleri analiz etmek için de geçerlidir. Bu yüzden lütfen bunları günlük işlem seanslarınızın ötesinde de uygulamaktan çekinmeyin.

Şimdi bir grafik açın ve 20 dönemlik hareketli ortalama koyun.

Yeterli pratikle, ihtiyacınız olan tek gösterge bu olabilir.