Destek ve Direnç: Tam Bir Fiyat Hareketi Ticaret Rehberi

Destek ve direnç, en önemli fiyat hareketi ticaret kavramlarının temelini oluşturur. Destek ve direnci ustalıkla yönetirseniz yetenekli bir tüccar olabilirsiniz.

Destek ve direnç kavramı, fiyat hareketi ticaretinin temel taşıdır. Fiyat hareketi ticaretinin büyük bir kısmı, farklı derecelerdeki destek ve direnç seviyelerini analiz etmekle ilgilidir. Amaç, bunları entegre ederek piyasa fikrinizi oluşturmak ve işlemlerinizi yürütmektir.

Bu rehberde, destek ve direnç hakkında bilmek istediğiniz her şeyi öğreneceksiniz – teoriden ve teknik kurallardan, karmaşık değerlendirmelere kadar.

Destek ve Direncin Tanımlanması

Öncelikle destek ve direnç (S/R) nedir?

Özetle, yatırımcıların piyasa yönünde bir değişimin rastgele olmasından daha olası olduğunu bekledikleri fiyat seviyeleri (veya alanları)dir .

Bu tanım, S/R’nin işlem avantajı yaratmada oynadığı rol açısından hayati öneme sahiptir.

Piyasaya bakış açımız tamamen ve kalıcı olarak rastgeleyse, piyasadan kâr elde etmenin bir yolu yoktur. Ancak, piyasanın bir şekilde hareket etme eğilimini algıladığımızda, işlem fırsatları ortaya çıkar.

Destek seviyesi fiyatların düşmesine engel teşkil eder.

Etkili kaldığı sürece bir fiyat tabanı görevi görür. Piyasa bir destek seviyesine doğru çekildiğinde, piyasanın o seviyede durdurulma şansının rastgele olmaktan daha fazla olmasını bekleriz.

Direnç seviyesi fiyatların yükselmesine engel teşkil eder.

Etkili olduğu sürece bir fiyat tavanı görevi görür. Piyasa bir direnç seviyesine doğru yükseldiğinde, piyasanın yükselişini durdurma şansının rastgele olmaktan daha fazla olmasını bekleriz.

Devam etmeden önce bir noktayı açıklığa kavuşturalım.

Destek ve direnç seviyelerinin bölgeler olduğunu kabul etmek çok önemlidir . Kesinlik, olasılık piyasasında bir lükstür. Kesin fiyat seviyeleri yerine fiyat aralıklarını (bölgeleri) kullanmak bu anlayışı yansıtır.

(Genellikle, bir bölgeyi yansıtmak için destek ve direnç bölgelerini mumların gölgelerinin etrafına çizerim.)

Destek ve Direnç Rehberi Genel Bakış

Bu rehberin geri kalan kısmında destek ve direnç dört bölümde ele alınmaktadır:

- Nasıl işaretlenir

- Nasıl yargılanır (ve analiz edilir)

- Nasıl ticaret yapılır

- Tuzaklardan nasıl kaçınılır?

Öncelikle, fiyat grafiklerinde destek ve direncin nasıl işaretleneceğini ele alacağız . Bu bölümde, S/R’yi çizmenin çeşitli yollarıyla tanışacaksınız.

Ancak tartışmamızı odaklı tutmak için yalnızca en temel yöntem olan salınım pivotlarını yansıtma yönteminin ayrıntılarına gireceğiz.

İkinci olarak, destek ve direnç bölgelerinin önemini nasıl değerlendireceğimizi öğreneceğiz . Bu beceri, pratik işlem yöntemleri oluşturmak ve S/R’leri grafiğinizden ne zaman kaldıracağınızı bilmek için hayati önem taşır.

Üçüncüsü, analitik temelimiz olarak destek ve direnci kullanarak olası işlem yaklaşımlarına bakacağız . Bu bölüm, ayrıntılı bir S/R yapısının işlem girişlerimizi ve çıkışlarımızı nasıl bilgilendirdiğini gösterecektir.

Son olarak, destek ve direnci yoğun bir şekilde kullanırken karşılaşabileceğimiz bazı tuzaklara değineceğiz.

Bölüm 1: Destek veya direnç seviyesi nasıl işaretlenir?

Destek ve direnç bölgelerini işaretlemek için düzinelerce yaklaşım vardır. Burada, büyüleyici çeşitliliği sergilemek için bunları listeleyeceğiz.

Yöntemleri şu etiketler altında toplayabiliriz:

- Pazar Yapısı Projeksiyonu

- Hesaplama ile Projelendirildi

- Fiyat Hareketi Formasyonları

- Hacim Formasyonları

- Hesaplanmış Seviyeler

- Psikolojik Seviyeler

Bu bölümde piyasa yapısı projeksiyonu daha detaylı olarak ele alınacak ve diğer S/R türlerine ilişkin kısa bir genel bakış sunulacaktır.

(Her yöntem ayrıntılı olarak ele alınırsa ayrı bir kılavuzu hak ediyor. Ve sonunda onlar için ayrı kılavuzlar oluşturmayı umuyorum. Şimdilik, bunları listeleyeceğim ve web sitemizde veya web sitemiz dışında bulunan ilgili kaynaklara bağlayacağım.)

Tip 1: Pazar Yapısı Projeksiyonu

Herhangi bir fiyat grafiğine bakın, zirveleri ve çukurları göreceksiniz. İşlemler bu dönüm noktalarına swing pivotları adını verir .

Aşağıdaki grafik, renk kodlu Hull Hareketli Ortalaması yardımıyla piyasa dalgalanmalarını göstermektedir.

Zirveler salınım zirveleridir. Çukurlar salınım dipleridir.

Zirveler ve çukurlar bir araya gelerek temel piyasa yapısını oluştururlar.

Bu salınım pivotlarından bağlantı ve projeksiyon yaparak destek ve direnci işaretleyebiliriz.

Dolayısıyla bu S/R seviyeleri piyasa yapısının bir uzantısıdır.

Fiyat hareketi ticaretinde yeniyseniz, zamanınızı piyasa yapısı türü S/R’lere harcamalısınız. Bunu yapmak, fiyat hareketini anlamak için sağlam bir temel oluşturmanıza yardımcı olacaktır.

Piyasa yapısından destek ve direnci yansıtmanın üç temel yolu vardır:

- Bir veya daha fazla salınım pivotundan yatay bir çizginin yansıtılması (Yatay S/R)

- İki swing high’ı birbirine bağlayıp ortaya çıkan çizgiyi (Trend çizgisi veya Kanal Trend çizgisi) atmak

- İki swing dip noktasını birbirine bağlayıp ortaya çıkan çizgiyi (Trend çizgisi veya Kanal Trend çizgisi) atmak

(Bu çizgiler aynı zamanda Boğa Bayrağı ve Baş ve Omuzlar gibi grafik desenlerinin tamamının temelini oluşturur.)

Gördüğünüz gibi, tüm yöntemler bir salınım pivotunu (veya dönüm noktasını) bir çapa olarak seçmeyi ve grafiğin sağına bir çizgi yansıtmayı içerir.

Aşağıdaki grafik, piyasa yapısından tahmin edebileceğiniz farklı destek ve direnç tiplerine ait örnekleri göstermektedir.

Salınım pivotlarından yansıtılan yatay seviyeler S/R’nin en temel biçimidir.

Bu nedenle, aşağıdaki tartışmalarımızın temelini oluşturacaklardır. Her türlü destek ve dirence genel olarak uygulanan temel prensipleri göstermek için iyi hizmet ederler.

Tip 2: Hesaplama ile Tahmin Edilen

Yukarıda ele alınan piyasa yapısı yöntemleri gibi, bu S/R seviyeleri de bir fiyat çapası seçilmesini gerektirir .

Ama bunun yanında çok basit bir hesaplama da gerektiriyor .

- Fibonacci Geri Çekilmeleri ve Uzatmaları (Altın Oran)

- Andrews’ Pitchfork (Basit bir %50 oranı)

- Speedlines (Basit kesirler)

Tip 3: Fiyat Hareketi Oluşumu

Fiyat hareketi formasyonları, S/R bölgelerini işaretlemek için güvenilir ve karmaşık olmayan bir yöntem sunar.

Piyasa yapısından S/R’yi nasıl yansıtacağınızı öğrendikten sonra, fiyat hareketi formasyonlarına odaklanmak doğal bir ilerleme olacaktır.

- Fiyat Farkları

- Sıkışıklık Bölgeleri

- Ölçülü Hareketler

Tip 4: Hacim Oluşumları

Hacim piyasa ilgisini temsil eder ve bu ilgi önemli S/R seviyeleri olarak kendini gösterir.

Aşırı veya yoğun hacimler güvenilir sinyallerdir.

- İklimsel Hacim – mum çubuğu grafiği, aralık çubuk grafiği

- Pazar Profili

- Hacim Bazında Fiyat

- VWAP

Tip 5: Hesaplanmış Seviyeler

Ayrıca fiyat hareketlerini S/R bölgeleri olarak üst üste yerleştiren göstergeleri de kullanabilirsiniz.

Burada sonsuz sayıda seçenek var ve biz bunların bir alt kümesini listeliyoruz.

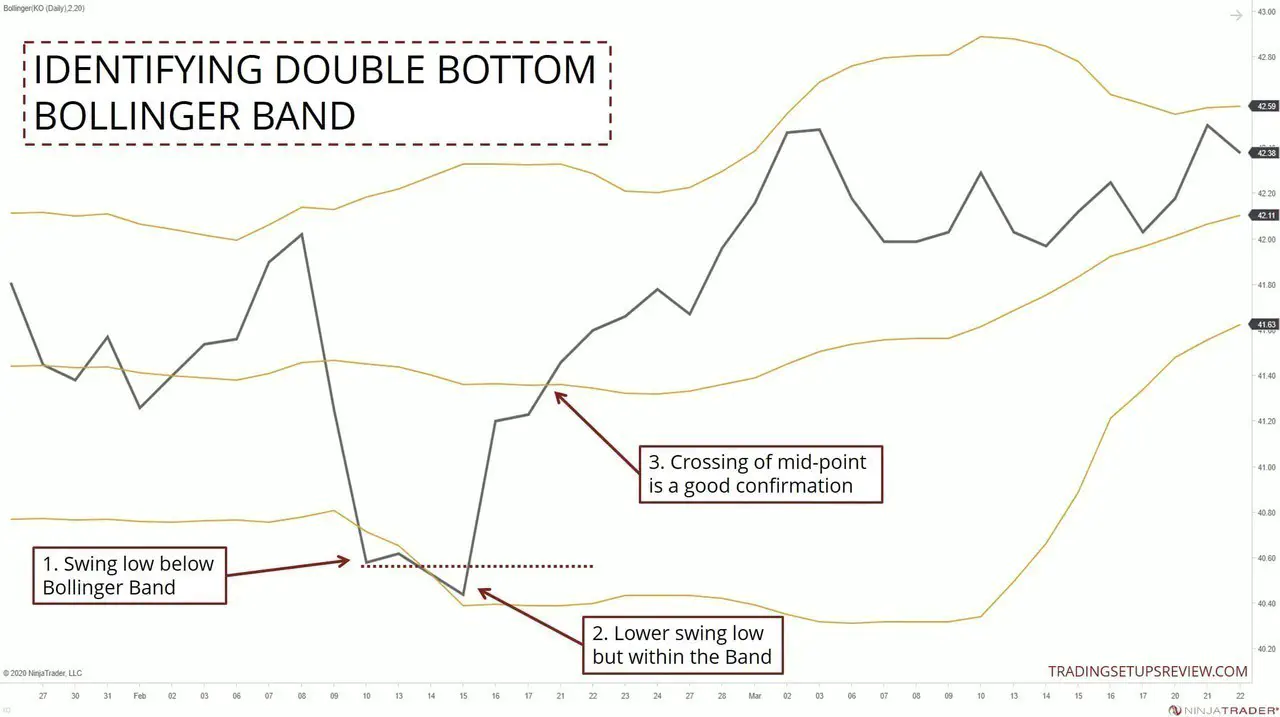

- Hareketli ortalamalar

- Volatilite bantları – Bollinger ve Keltner

- Hesaplanmış pivotlar – Floor Traders, Camarilla, Woodies

Tip 6: Psikolojik Destek ve Direnç

Teknik analizin temelinde piyasa psikolojisi yattığı için bu basit yöntemler, işlem yapılan piyasaya bağlı olarak oldukça etkili olabilir.

- Yuvarlak sayılar

- 52 haftalık en yüksek ve en düşük

İlgilenenler için daha fazla teori. Pratik kullanıma odaklanmak istiyorsanız bu bölümü atlayabilirsiniz.

Yukarıda listelenen birçok destek ve direnç türü ilk başta bunaltıcı görünebilir. Ancak bunları zihninizde bu üç spektrumla düzenleyebilirsiniz.

Reaktif – Tahmini

Reaktif bölgeleri, fiyatın nerede işlem gördüğünü veya hacmin nerede yoğunlaştığını veya her ikisini birden gözlemleyerek belirleriz. Buradaki anahtar nokta, S/R bölgelerinin piyasanın nerede işlem gördüğüne göre işaretlenmesidir. Geçmiş piyasa bilgilerine tepki veriyoruz.

Örnek olarak salınım pivotları (yüksekler ve düşükler), tıkanıklık alanları, fiyat farkları verilebilir.

Tahmini bölgeler için, piyasa orada işlem görmedi, en azından yakın zamanda. Dolayısıyla, seviyenin bir S/R bölgesi olarak hizmet edeceğini tahmin ettiğimizi söyleyebilirsiniz.

Örnek olarak Fibonacci Uzantıları, trend çizgileri, hareketli ortalamalar verilebilir.

Statik – Dinamik

Bazı destek ve direnç biçimleri işaretlendikten sonra aynı kalır ve güncellenmez. Bunlar statik bölgelerdir. Bir örnek, bir salınım pivotundan yansıtılan yatay bir bölgedir.

Ayrıca, her gelen fiyat işaretiyle sürekli güncellenen saf dinamik bölgeler de vardır. Hesaplanan S/R bölgelerinin çoğu (örneğin, hareketli ortalama) bu tanıma uygundur.

Bazı S/R’ler bir yerlerde ortada yer alır ve periyodik (veya fiyat tetiklemeli) güncelleme gerektirir. Bir trend çizgisi yeni salınım pivotlarıyla güncellenir. Günlük işlem için kullanılan zemin tüccar pivotları her işlem seansında revize edilir.

S/R bölgelerinizin dinamik olup olmadığını bilmeniz, bunların manuel veya otomatik olarak hızlı bir şekilde güncellenmesini sağlamanız açısından faydalıdır.

Tahmini – Hesaplanmış

Tahmini destek ve direnç tamamen fiyat özelliklerine ve geometriye dayanır. Bu nedenle, bunların altta yatan fiyat hareketine daha yakın olduğunu düşünebilirsiniz.

Öte yandan, hesaplanan S/R gibi hareketli ortalamalar göstergelerdir. Bir fiyat hareketi tüccarı bu araçları daha ihtiyatlı bir şekilde uygulayacaktır.

Bölüm 2: Destek veya direnç seviyelerinin önemi nasıl değerlendirilir?

Bir destek veya direnç alanının tutunma olasılığını analiz etmek, bir işlem stratejisi oluşturmanın en önemli noktasıdır.

Aşağıdaki soruları cevaplamayı deneyin, böylece böyle bir analizin nasıl yapılacağına dair bir fikir edineceksiniz.

Piyasa S/R’ye kaç kez dokundu?

Burada kritik bir uzlaşma var.

Piyasa S/R’yi ne kadar çok test ederse, S/R o kadar yerleşik hale gelir. Bir bölge iyi test edilmişse, bölgenin gerçekten bir S/R olduğundan daha emin oluruz.

Ancak piyasa her defasında S/R’yi test ettiğinde, onun gücünün bir kısmını yitirir.

Örneğin, piyasa her defasında bir destek seviyesine dokunduğunda ve yukarı sıçradığında, o seviyeden bazı istekli alıcıları uzaklaştırır. Sonunda, daha fazla testle, o seviyede daha fazla istekli alıcı kalmaz ve destek başarısız olduğunda.

Piyasa S/R’ye dokunduğunda fiyat hareketi nasıl görünüyor?

Piyasa S/R’ye her dokunduğunda ipuçları için fiyat hareketini yakından inceleyin.

Örneğin, sağlıklı bir destek bölgesi, bir teste karşı güçlü bir yükseliş tepkisi üretecektir. Dolayısıyla, uzun alt gölgelere sahip mumlar (satın alma baskısını yansıtan bir Pin Bar gibi) bir destek bölgesinde oluşursa, bu olumlu bir sinyaldir.

S/R’de kesin bir kırılma var mı?

Kesin kırılma, S/R’nin artık etkili olmadığı izlenimini veren herhangi bir fiyat hareketi oluşumunu ifade eder.

Farklı tüccarlar belirleyici kırılmaları farklı şekilde tanımlar. İşte bazı fikirler:

- Belirli bir ATR çarpanının (veya diğer oynaklık ölçümlerinin) ötesine geçilmesi

- S/R’nin hemen ötesinde bir bar

- Destek seviyesinin altında yüksek bir çubuk veya direnç seviyesinin üzerinde düşük bir çubuk (benim tercihim)

- Destek seviyesinin üzerinde düşük bir salınım veya direnç seviyesinin altında yüksek bir salınım

Eğer belirleyici kırılmalar varsa, bölgenin değişip değişmediğini düşünün?

S/R çevirme bilinen bir kavramdır.

Başarısız bir destek gerçek bir dirence dönüşür; başarısız bir direnç güvenilir bir desteğe dönüşür.

S/R hangi zaman diliminde ortaya çıktı?

Genellikle, daha büyük zaman dilimlerinden belirlenen uzun vadeli destek ve direnç bölgeleri daha önemlidir. Bu, ticaretinizde birden fazla zaman dilimi kullanıyorsanız faydalıdır.

Bu gözlem, bazı çoklu zaman dilimi işlem stratejilerinin temelini oluşturur.

Ancak, S/R zaman diliminin işlem ufkunuza olan ilgisi de kritiktir. Ve cevaplanması gereken soru da budur.

S/R’nin sizin işlem ufkunuza göre önemi nedir?

Haftalık grafikten net bir destek bölgesi belirlediğinizi ve bunu güvenle işaretlediğinizi düşünün. Ancak, bu bölge 3 dakikalık grafiği analiz eden bir günlük yatırımcı için pek de alakalı değildir.

Yukarıdaki, iddiamızı desteklemek için uç bir örnektir.

Pratikte, işlem stratejinizi iyi anlamanız ve hangi S/R’lerin tutulmasının yararlı olduğuna karar vermek için yeterli deneyim biriktirmeniz gerekir. Genellikle, S/R’lerin mevcut piyasaya zaman ve fiyat açısından yakınlığını göz önünde bulundurun.

Bu önemli bir sorudur çünkü grafiklerinizi düzenli tutmanıza yardımcı olur. Bir S/R’nin artık alakalı olmadığını belirlediğinizde, onu grafiğinizden kaldırın.

Birleşme var mı?

Burada, birleşme, örtüşen S/R alanları üreten farklı yöntemlere atıfta bulunur. Yakınsama bulursanız, bölgenin güvenilir olma olasılığı daha yüksektir.

Örneğin, bir ayı trend çizgisinin ve yatay bir direncin kesişimi birleşmenin tadını çıkarır. Bunun nedeni, her ikisinin de potansiyel direnç olmasıdır. Aşağıdaki grafik bu senaryoyu göstermektedir.

Birleşme, farklı zaman dilimlerinde bulunan S/R’lerin bir sonucu da olabilir. Örneğin, günlük bir destek bölgesiyle çakışan haftalık bir destek bölgesi.

Özetlemek gerekirse, destek ve direnç analizinizde sormanız gereken soruların listesi şu şekildedir:

- Piyasa S/R’ye kaç kez dokundu?

- Piyasa S/R’ye dokunduğunda fiyat hareketi nasıl görünüyor?

- S/R’de kesin bir kırılma var mı?

- Eğer belirleyici kırılmalar varsa, bölgenin değişip değişmediğini düşünün?

- S/R hangi zaman diliminde ortaya çıktı?

- S/R’nin sizin işlem ufkunuza göre önemi nedir?

- Birleşme var mı?

Bölüm 3: S/R ile nasıl işlem yapılır?

Teknik bir yatırımcının bir işleme girebilmesi için üç soruya cevap vermesi gerekir:

- Nasıl katılabilirsiniz?

- Yanlışsanız nasıl çıkarsınız?

- Doğru ise nasıl çıkış yapacaksınız?

Destek ve direnci analiz etmek bu soruları cevaplamaya yardımcı olabilir. Bunların etkileşimi birçok işlem stratejisinin öncülüdür.

Süreç, hangi S/R’lerin dayanacağını ve hangilerinin kırılacağını analiz etmeyi içerir. Dikkate alınması gereken faktörleri son bölümde ele aldık.

Girişler İçin

Destek veya direncin tutunacağından eminseniz , limit emriyle optimum giriş fiyatını güvence altına alabilirsiniz.

Bu durumda, aşağıda gösterilen Avize Stoplarına benzer bir volatilite stopu ile riskinizi sınırlayın.

Onay gerekiyorsa , S/R’de fiyat desenlerine bakın. Ayrıca, fiyat desenleri riskinizi kontrol etmek için desen durakları da sunar.

Aşağıdaki grafik, destek bölgesinde Anti-Climax desenini (renkli oklarla işaretlenmiştir) kullanarak böyle bir senaryoyu göstermektedir.

Bir S/R’nin tutunmasını bekliyorsanız, yanlış kopuşları azaltmayı düşünün . Bu yaklaşım, girişinizi ince ayarlamanıza ve ödül-risk oranınızı iyileştirmenize yardımcı olabilir. (Daha fazla bilgi edinmek için Wyckoff Upthrusts and Springs’e bakın.)

Aşağıdaki grafikte, iyi belirlenmiş bir destek bölgesinin yanlış bir şekilde kırıldığı görülüyor.

S/R’nin başarısız olmasını bekliyorsanız, kopuş geri çekilmelerini göz önünde bulundurun . Kopuşları doğrudan da işlem görebilmenize rağmen, bir geri çekilmeyi beklemek daha ihtiyatlıdır.

Aşağıdaki grafikte iki adet geri çekilme görülüyor: Biri ayı trend çizgisinden çıkış, diğeri ise direnç bölgesinin üstünde.

Kar Almak İçin

Kar elde etmek için güvenilir herhangi bir destek ve direnci kullanabilirsiniz.

Piyasa yeni bir bölgeye doğru hareket ediyor olabileceğinden, reaktif bölgeleriniz işaretlenmemiş olabilir. Bu nedenle, Ölçülen Hareketler, Fibonacci Uzantıları, Trend Çizgisi Kanalları gibi öngörücü S/R teknikleri daha faydalı olabilir.

Aşağıdaki grafik, kar alma konusunda en sevdiğim yöntemlerden birini gösteriyor, fiyat kanalı %200 çizgisine kadar uzanıyor. Piyasa değerlendirmenize bağlı olarak %100 veya %200 çizgisinde kar alabilirsiniz.

Bonus Taktik

Destek ve direnç yalnızca tutunduklarında değerli değildir. Ayrıca, tekrarlanan başarısızlıklarından yararlanarak trend analizinizi güçlendirebilirsiniz.

- Destek seviyelerinin tekrar tekrar başarısız olması ayı eğilimine işaret ediyor.

- Direnç seviyelerinin tekrar tekrar kırılması boğa trendine işaret ediyor.

Bölüm 4: Potansiyel tuzaklardan nasıl kaçınılır?

Destek ve direnci işaretlemek için tutarlı bir çerçeveye sahip olmanın önemini yeterince vurgulayamam . Böyle bir çerçeve olmadan, geriye dönük önyargıya kurban gitmek kolaydır.

Adam Grimes, beynimizin hiçbir desen olmasa bile desenleri görmeyi ne kadar çok istediğini göstermek için rastgele S/R seviyeleriyle basit bir deney yaptı.

S/R için tutarlı bir çerçeve oluşturmak, salınım pivotlarını tanımlamak için nesnel bir yönteme kilitlenmeyi içerir. Bunu yapmak için dersimde saf fiyat hareketini kullanıyorum, ancak siz de buna yardımcı olması için hareketli ortalamaları kullanabilirsiniz.

Ayrıca, işleri basit tutun .

Çok fazla destek ve direnç seviyesi çizme eğilimine karşı koyun. Çok fazla bölge kafa karışıklığına yol açar. Uygun bölgeleri belirlemek ve geri kalanını kaldırmak için elinizden gelenin en iyisini yapın.

Bu karmaşayla baş başa kalmayın.

Son olarak, işlem yazılımları daha güçlü hale geliyor ve destek ve direnci otomatik olarak işaretlemenin birçok yolu var. Bu yaklaşım tutarlılığı sağlamak için mükemmeldir, ancak bunu sizin için yapması için bir kara kutu algoritmasına güvenmeyin .

S/R seviyelerinin nasıl işaretlendiğini anladığınızdan emin olun. Bu, aracı düzgün bir şekilde kullanmak ve işlem planınızın bağımsızlığını sürdürmek için kritik öneme sahiptir.

Sonuç – Destek ve Direnç

Bu, sindirilmesi gereken çok şey içeren uzun bir rehber. Bu yüzden, işlemlerinizde destek ve direnci nasıl ustalaşacağınıza dair birkaç noktayla bitireceğim.

Destek ve direnç hakkında ilk bilgi edindiğimde, oradaki çeşitli ve kafa karıştırıcı seçenekler arasında gezinmek yerine, keşke bu şekilde başlasaydım.

- Destek ve direnci işaretlemek için piyasa yapısı projeksiyonlarıyla başlayın

- İşleri basit tutun – çok fazla satır olmasın

- Tutarlılığı koruyun – sistematik olun

- Grafiklerinizle pratik yapın; zaman ayırın

- Destek ve dirençle ilgili gözlemlerinizi not edin

- Bunları ticaret stratejinize entegre edin