Bollinger Bantları ile Fiyat Hareketi Nasıl Okunur

Fiyat hareketi analizinizde fiyat oynaklığının gücünü kaçırmayın. Fiyat ve Bollinger Bantları arasındaki etkileşim, faydalı işlem ipuçları ortaya çıkarır.

Fiyat hareketi ticareti, Engulfing mum çubuğu ve Baş ve Omuzlar gibi fiyat modellerini öğrenmekten daha fazlasıdır. Fiyat hareketinin önemli bir yönünü sıklıkla gözden kaçırırız: oynaklığı. Piyasanın ne kadar hareket ettiği, piyasanın hangi yöne hareket ettiği kadar önemlidir. Oynaklığı analizimize entegre etmek için Bollinger Bantları sağlam bir araç sunar.

Derinlemesine örnekler içeren bu özlü rehberde, Bollinger Bantlarını kullanarak fiyat hareketi analizinizi nasıl artıracağınızı öğreneceksiniz.

Bu rehberin üç bölümü vardır:

- Bollinger Bantları Nedir?

- Fiyat Hareketi Senaryoları

- Ticaret Örnekleri

Bollinger Bantları Nedir?

Bollinger Bantlarını gösteren aşağıdaki tabloya bir göz atın.

Yukarıda da görebileceğiniz gibi Bollinger Bantları fiyat dalgalanmalarına bağlı olarak oluşan üç çizgiden oluşmaktadır.

- Orta Bant Çizgisi = N-dönemli basit hareketli ortalama (SMA)

- Üst Bant Çizgisi = N-periyot SMA + (N-periyot standart sapma x kat)

- Alt Bant Çizgisi = N-periyot SMA – (N-periyot standart sapması x katı)

N için standart değer 20’dir. Ve uygulanan genel kat sayısı 2’dir.

Özetle, Bollinger Bantları fiyatın hareketli ortalaması etrafında bir zarf oluşturur. Ve bu zarfın genişliği fiyat oynaklığına (veya standart sapmaya) bağlıdır.

Bu nedenle Bollinger Bantları geçmiş fiyat hareketinin standart sapmasına göre genişler veya daralır .

Bollinger Bantlarının bu özelliği, son dönemdeki oynaklığı bağlamında fiyat hareketini okumak için kullanılmasının anahtarıdır . Bu nedenle, fiyat hareketi tüccarları olarak odak noktamız, Bantların fiyat hareketiyle nasıl etkileşime girdiğini izlemektir. Oradan, değerli ticaret bilgilerini ortaya çıkarabileceksiniz.

Bollinger Bantları ile Fiyat Hareketi Senaryoları

Piyasa ile Bollinger Bantları arasındaki dansı izliyor musunuz?

Eğer öyleyse, aşağıdaki senaryoları fark etmiş olmalısınız:

- Fiyat çubukları Bollinger Bantlarını etiketliyor ve tersine dönüyor

- Bollinger Bantlarına karşı iten ardışık fiyat çubukları

- Bollinger Bantlarının tamamen ötesinde oluşan bir fiyat çubuğu (Aykırı Değer Çubuğu)

Bu bölümde, her senaryoya daha yakından bakalım. Aynı zamanda, her durumun çeşitli ticaret stratejilerinin öncülü olarak nasıl hizmet ettiğini de öğreneceksiniz.

Senaryo 1: Fiyat çubuklarının Bollinger Bantlarını etiketlemesi ve tersine dönmesi

Aşağıdaki grafikte şunları gözlemliyoruz:

- Piyasa yatay hareket ediyor.

- Bu, oynaklığın olmadığını teyit ediyor.

- Piyasa bir işlem aralığının içinde sıkışmış durumda.

Bu yatay piyasa, küçük karlar hedefleyen scalper’lar için idealdir .

Yatay piyasayı destekleyen sebepleri araştırarak performansını artırabilirsiniz.

Örneğin, forex piyasası kritik ekonomik verilerin yayınlanmasından hemen önce yanlara doğru hareket etme eğilimindedir. Bu haber öncesi dönemde, Bollinger Bantları içindeki hareketleri azaltarak hızlı işlemler yapmayı düşünebilirsiniz. Ancak, bu işlem öncülünü izleyerek, gerçek yayından önce pozisyonlarınızı düzleştirmelisiniz.

Temel Strateji

Elbette, piyasa her zaman iki çizgi arasında mükemmel bir şekilde sıçramayabilir. Bu nedenle, bir scalper olarak piyasaya girerken ve çıkarken çevik olmanız gerekir.

Ama bunu başardıklarında, aşağıdaki basit kurallar işe yarar.

Yükseliş yönlü işlemler için:

- Piyasa Alt Bant Çizgisine ulaştığında limit emriyle satın alın.

- Üst Bant Çizgisinden çıkmayı hedefleyin.

Ayı piyasası işlemleri için:

- Piyasa Üst Bant Çizgisine ulaştığında, limit emriyle kısa satış yapın.

- Alt Bant Çizgisi’nden kar almayı hedefleyin.

Bollinger Bantlarının yatay bir piyasada kullanımına dair mükemmel bir örnek için Gimmee Bar kurulumuna bakın.

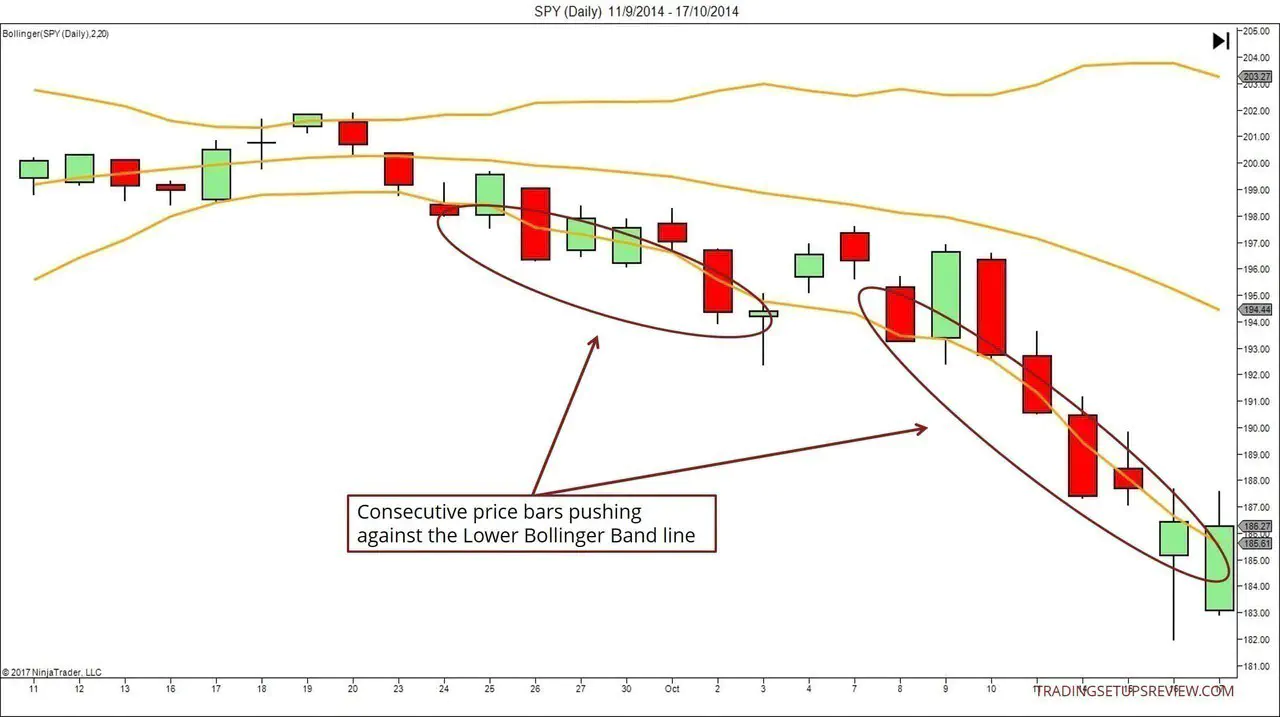

Senaryo 2: Bollinger Bantlarına karşı iten ardışık fiyat çubukları

Bollinger Bantlarına karşı sürekli olarak iten fiyat çubukları belirleyici bir kırılmaya işaret ediyor.

Piyasanın gücünü teyit eder. Bu oluşumla, piyasa size ters yönde işlem yapmak istemediğiniz sürece trendle mücadele etmemenizi söyler.

Bu durum Bantların genişlemesiyle birlikte ortaya çıkar.

Başarılı bir fiyat kırılmasından sonra bu senaryoyla karşılaşmak normaldir. Yükselen fiyat salınımına biniyorsanız, ödüllendirici bir yolculuk sizi bekliyor.

Piyasanın Bollinger Bantlarına karşı baskı yaptığını gördüğünüzde, mumların Bant ötesinde kapanmayı başarıp başaramadığına dikkat edin . Bu gözlem, mevcut trendi değerlendirmek için önemli ipuçları ortaya çıkarabilir. Bunun örneklerini aşağıdaki derinlemesine örneklerde göreceksiniz.

Temel Strateji

En basit yöntem, piyasa Bollinger Bantları’nı kırdığında kopuşa katılmaktır.

Yükseliş yönlü işlemler için:

- Fiyat Üst Bant Çizgisini kırdığında uzun pozisyon açın. (Bu, Çizgiye yerleştirilen bir durdurma girişi emri şeklinde olabilir.)

- Daha muhafazakar bir giriş için, piyasaya girmeden önce fiyat çubuğunun Çizginin üzerinde kapanmasını bekleyin.

Ayı piyasası işlemleri için:

- Fiyat Alt Bant Çizgisini kırdığında kısa pozisyon açın.

- Daha muhafazakar bir giriş için, piyasaya girmeden önce fiyat çubuğunun Çizginin altında kapanmasını bekleyin.

Yatay bir piyasada, bu işlem yöntemi birçok kırbaç darbesine yol açabilir. Bu nedenle daha fazla doğrulamaya ihtiyaç duyduğunuzda muhafazakar girişi düşünmelisiniz.

Bollinger Bantlarını kopuşlar için kullanmanın daha fazla örneği için bu işlem stratejisine bakın. Kopuş işlemlerini bulmak için MACD ve daha kısa bir periyotla Bollinger Bantlarını kullanır.

Senaryo 3: Bantların tamamen ötesinde oluşan bir fiyat çubuğu (Aykırı Değer Çubuğu)

John Bollinger, Bantları normal piyasa koşullarında fiyat hareketlerinin çoğunu içerecek şekilde tasarladı.

Dolayısıyla Bantların tamamen ötesinde bir aykırı değer çubuğu nadirdir.

Kritik olarak bu oluşumun sürdürülemez olduğu da ortadadır .

Fiyatlar Bollinger Bantları’nın ötesinde uzun süre kalamaz. Piyasa yakında Bollinger Bantları’nın içine geri dönecek ve bu geri dönüş tepkisi bir tersine dönüş veya düzeltme şeklini alacaktır.

Temel Strateji

Eğer ters yönlü işlem yapan biriyseniz, aykırı değer çubuklarına dikkat etmelisiniz.

Bir fiyat çubuğu Bollinger Bantlarının tamamen ötesinde oluştuğu sürece, bu bir aykırı değer çubuğudur. Aykırı değer çubuğunun yükseliş veya düşüş eğiliminde olması önemli değildir.

Yükseliş yönlü işlemler için:

- Bollinger Bantlarının altında bir aykırı değer çubuğu bulduğunuzda, yükseliş yönlü bir geri dönüş kurulumunu göz önünde bulundurun.

Ayı piyasası işlemleri için:

- Bollinger Bantları’nın üzerinde bir aykırı değer çubuğu gördüğünüzde, düşüş yönlü bir geri dönüş ticareti düşünün.

Ancak diğer tüm trend tersine dönüş sinyallerinde olduğu gibi, buna izole olarak çok fazla ağırlık vermemelisiniz. Yalnızca destekleyici sinyaller bulursanız bir tersine dönüş kurulumu alın.

Örneğin, tersine dönmeye hazır zayıf bir piyasayı ima eden bir hacim artışı arayın. Bollinger Bantlarının ötesine sıçrayan birçok fiyat vakası da tükenme boşluklarıdır. Bu nedenle, tükenme boşlukları için kullandığınız analiz kurallarının aynısını uygulayabilirsiniz.

Not: Piyasa bir aykırı değer çubuğuna direnç göstermezse, bu aykırı değer çubuğunun itme yönünde güçlü bir momentumun işareti olabilir. Bir sonraki bölümdeki Örnek 2’ye bakın.

Kar Almak İçin

Bir aykırı değer çubuğu yalnızca ticaret geri dönüşleri için yararlı değildir. Aynı zamanda kar alma için de mükemmel bir araçtır.

Diyelim ki boğa çıkışını yakalamayı başardınız ve uzun bir pozisyondasınız. Bollinger Bantları’nın üzerindeki bir aykırı değer çubuğu, karınızı almanız için size güçlü bir neden verir.

Piyasa tersine dönmese bile, yanlara doğru hareket etmesi muhtemeldir. Bu nedenle, piyasanın tersine dönmeyeceğini düşünüyorsanız bile, piyasadan bir aykırı değer çubuğuyla çıkmak akıllıca olacaktır. Bundan sonra, muhtemelen daha iyi bir fiyattan tekrar girebilirsiniz.

Ayrıntılı Örnekler

Bu bölümde, yukarıdaki senaryoların bir kombinasyonunu sunan derinlemesine örnekleri inceleyeceğiz.

Örnek 1: Kopuş ve Ardından Gelen Tereddüt Eden Trend

Bu örnekte USDJPY spot döviz piyasasının 4 saatlik grafiği gösterilmektedir.

Bollinger Bantları ile tökezleyen bir trendi nasıl tespit edebileceğinize dair ders kitabı niteliğinde bir örnektir . (Aşağıdaki 4 ila 6. noktalara odaklanın.)

- Bu iki pivot ile destek çizgisi olarak sığ bir trend çizgisi yansıttık. (Dersimin 2. Cildindeki kurallara göre çizilmiştir.)

- Neredeyse yatay olan Bant bu dönemdeki fiyat hareketinin çoğunu içeriyordu. Bu nedenle, yanal piyasa belirgindi.

- Bu mum çubuğu hem trend çizgisinin hem de Alt Bant Çizgisinin altında kapandı. Sağlam bir düşüş kırılma ticareti sundu.

- Piyasa, kopuş momentumunu takip etti. Mumların Band’ın altına nasıl kapandığını ve Band’ın nasıl aşağı doğru hareket ettiğini gözlemleyin.

- Ancak, yeni bir trend aşırılığına doğru bir sonraki hamle daha zayıftı. Alt Bant Çizgisi ile örtüşmesine rağmen, mumlar bunun altında kapanamadı .

- Sonraki itiş daha da zayıftı. Yeni bir dibe doğru itişe rağmen, mumlar tamamen Band’ın içinde kalarak bir tıkanıklık bölgesi oluşturdu. Bu noktada, ayı pozisyonunda muhafazakar bir tüccar kar elde etmiş olurdu.

- Bu son hamle, ayıların son bir çabasını temsil ediyordu.

Bu örnek, trend olan piyasaları yorumlamak için Bollinger Bantlarının kullanımının gücünü göstermektedir.

Trend ilerledikçe mumların Bant ile nasıl etkileşime girdiğini gözlemleyerek, trendin durumu hakkında faydalı bilgiler edinebiliriz.

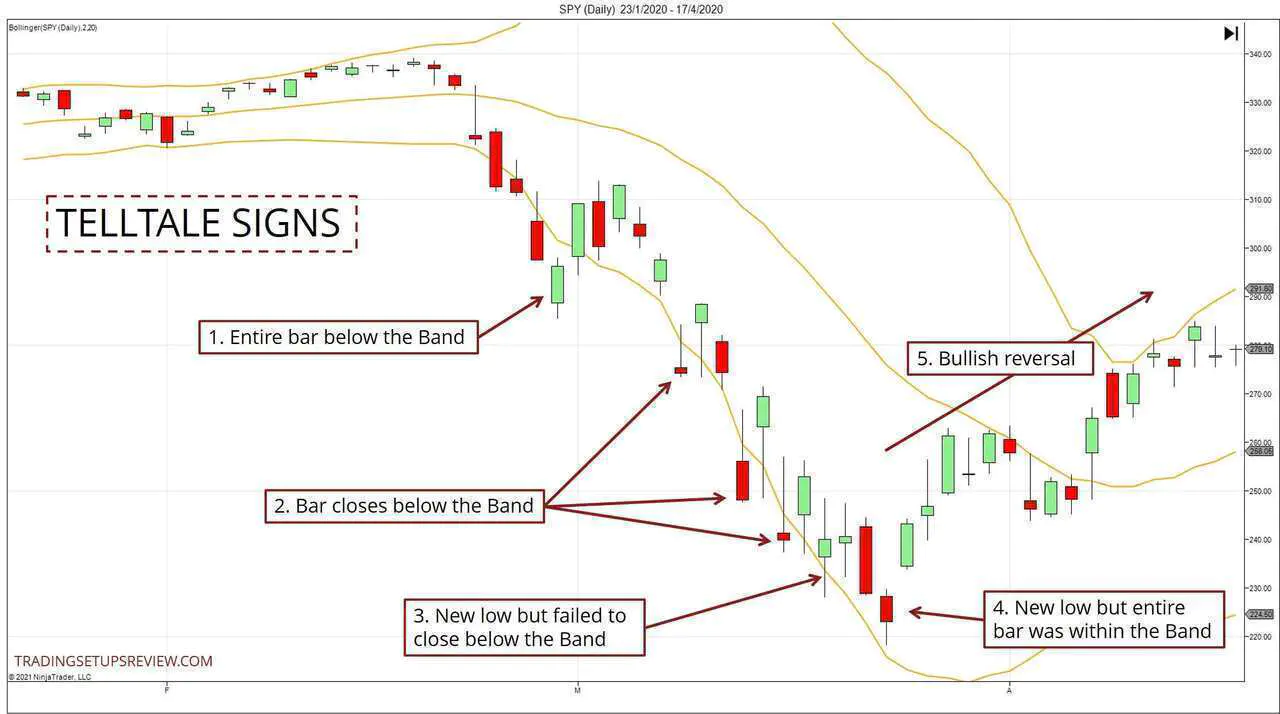

Örnek 2: Aykırı Değer Çubuğu ve Belirleyici İşaretler

Bu örnekte geçen yılın (2020) başlarında yaşanan piyasa çöküşünü inceleyeceğiz.

Örnek 1’e benzer şekilde, Bollinger Bantlarının olası bir zayıflayan eğilimi nasıl belirlediğini gösterir. Dahası, farklı bir yorumlamaya yol açan heyecan verici bir aykırı değer çubuğu örneği sunar.

- Bu mum çubuğu Band’ın tamamen altındaydı ve bizim bir aykırı değer çubuğu olarak etiketleyeceğimiz şeydi. Tipik olarak, bir aykırı değer çubuğu sürdürülemez bir itişi temsil eder. Ancak, burada, piyasa hızla aykırı değer çubuğunun ötesine geçerek güçlü düşüş kuvvetlerine işaret ederek yeniden başladı.

- Bu mumlar piyasanın aşağı yönlü baskı yaptığı örneklerdi. Dahası, her seferinde Bollinger Band’ın altında kapanmayı başardılar. Daha önce şüphelendiğimiz güçlü düşüş güçlerini doğruladılar.

- Bu, yeni bir dip seviyeye ulaşan ancak Bandın altında kapanmayan ilk mum çubuğuydu.

- Bu mum çubuğu, yeni bir dip seviyeye ulaşmasına rağmen zayıflayan bir trendi teyit ederek tamamen Bant içerisinde kalması nedeniyle önemliydi.

- Yukarıda belirtilen zayıflayan ayı eğiliminin işaretleri, kalıcı bir boğa eğilimine yol açan bir tersine dönüşü hızlandırdı.

Fiyat hareketi analizi, beklentiler oluşturmayı ve bunları piyasanın nasıl tepki verdiğine göre güncellemeyi içerir. Bu düşünce çizgisi, aykırı değer çubuğuyla ilgili olarak Nokta 1’de ifade edilmiştir:

- Ayı yönlü aykırı değer çubuğunu gördüğümüzde, piyasanın düşüşe devam etmeden önce yükseliş yönünde geri döneceğini veya en azından dolanacağını bekliyoruz.

- Ancak kısa bir geri çekilmenin ardından piyasa hızla yeni bir dip seviyeye doğru ilerledi.

- Piyasa görünümümüzü güçlü bir düşüş beklentisiyle güncelledik.

Sonuç: Bollinger Bantları ile Fiyat Hareketini Okumak

Geleneksel fiyat hareketi çerçevesi bağlam için destek ve direnç ile fiyat dalgalanmalarını kullanır. Sonuç olarak, fiyat oynaklığı genellikle göz ardı edilir.

Ancak Bollinger Bantları ile fiyat analizinizde ihmal edilen bu yönü geri kazanabilirsiniz. Fiyat hareketini geçmiş oynaklığı bağlamında okuyabilirsiniz.

Bu basit zarf, yetenekli bir yatırımcının elinde fiyat hareketinin analizine derinlik katar.

(Başka bir oynaklık tabanlı fiyat zarfı için Keltner Bantlarına bakın. Bollinger Bantlarına benzer. Ancak oynaklık ölçüsü olarak standart sapma yerine ortalama gerçek aralığı kullanır.)

Hareketli Ortalama ile Bir Trendi Belirlemenin 3 Yolu

Hareketli Ortalama Nedir?

Hareketli ortalama, belirli bir zaman dilimindeki verilerin ortalamasını alarak, bir trendin yönünü belirlemeye yarayan önemli bir teknik analiz aracıdır. Yatırımcılar ve analistler, hareketli ortalamaları kullanarak piyasa eğilimlerini izler ve gelecekteki fiyat hareketlerini tahmin etmeye çalışırlar. Bu yazıda, hareketli ortalama kullanarak bir trendi belirlemenin üç yolunu keşfedeceğiz.

1. Kısa Dönem ve Uzun Dönem Hareketli Ortalama Karşılaştırması

Kısa dönem hareketli ortalama (örneğin, 5 veya 10 günlük), hızlı fiyat değişimlerini yansıtırken, uzun dönem hareketli ortalama (örneğin, 50 veya 200 günlük) daha yavaş değişen trendleri temsil eder. Kısa dönem ortalamanın uzun dönem ortalamayı kesmesi, potansiyel bir alım veya satım sinyali olarak değerlendirilebilir. Bu çaprazlamalar, trader’lar için önemli fırsatlar sunar.

2. Destek ve Direnç Seviyeleri Belirleme

Hareketli ortalamalar, destek ve direnç seviyelerini belirlemek için kullanılabilir. Fiyat hareketleri, hareketli ortalamanın altına düştüğünde destek seviyeleri oluşturur. Benzer şekilde, fiyat hareketleri hareketli ortalama üzerinde kalıyorsa, bu durum direnç seviyeleri oluştuğuna işaret eder. Bu seviyeler, yatırımcılar için karar verme süreçlerinde önemli rol oynar.

3. Farklı Türdeki Hareketli Ortalamaların Kullanımı

Basit hareketli ortalama (SMA) ve üstel hareketli ortalama (EMA) gibi farklı türlerdeki hareketli ortalamalar, çeşitli stratejiler için kullanılabilir. SMA, belirli bir dönem için eşit ağırlıklı ortalama alırken, EMA son fiyatlara daha fazla ağırlık vererek güncel trendleri daha iyi yansıtır. Bu yüzden yatırımcılar, ihtiyaçlarına uygun olan hareketli ortalamayı seçmelidir.